НДФЛ в 2024 году: на что следует обратить внимание амурским бизнесменам

Новые правила затронули сроки уплаты налога, форму бланков налоговой отчетности и правила удержания налога на доходы физических лиц.

Новые правила затронули сроки уплаты налога, форму бланков налоговой отчетности и правила удержания налога на доходы физических лиц. Так, с 2024 года все юридические лица и предприниматели должны перечислять налог на доходы за своих работников два раза в месяц: не позднее 28 числа (за период с 1 по 22 число текущего месяца) и не позднее 5 числа следующего месяца (за период с 23 по последнее число текущего месяца). Соответственно, подавать уведомления об исчисленных суммах налога на доходы в налоговый орган тоже следует дважды в месяц: 25 числа текущего месяца и 3 числа следующего месяца. Однако представлять такой документ после каждой выплаты дохода работникам нет необходимости, так как это приведет к неверному отражению начислений и распределению сальдо с ЕНС.

Например, 10 января выплачена заработная плата, удержан НДФЛ в размере 100 тыс рублей. 15 января оплачены отпускные, НДФЛ составил 15 тыс рублей. 20 января произведены иные выплаты, размер налога на доходы равен 80 тыс рублей. 26 января перечислен аванс за январь, НДФЛ, соответственно, выплачен в размере 70 тысяч. В данном случае нужно представить два уведомления. Первое - не позднее 25 января с отражением общей суммы налога за период с первого января по 22 января на 195 тыс рублей (100 тыс + 15 тыс + 80 тыс). Второе – третьего февраля в части НДФЛ в размере 70 тыс рублей.

Плательщики могут проверить, правильно ли заполнено уведомление, используя письмо ФНС России от 29.11.2023 № ЕА-4-15/14981@. В документе доведен перечень контрольных соотношений, свидетельствующих о нарушении порядка заполнения уведомления, а также указано на соответствие кодов бюджетной классификации и отчетных (налоговых) периодов, срокам уплаты, установленным соответствующими нормами части второй НК РФ. Претерпела изменения и форма расчета 6-НДФЛ, которая будет применяться с 1 квартала 2024 года.

Важно помнить, что в разделах 1 и 2 расчета должна указываться сумма налога, удержанного и подлежащего перечислению по шести срокам отчетного периода. Например, в расчете за 1 квартал будут отражены суммы, подлежащие уплате по срокам – 28 января, 5 февраля, 28 февраля, 5 марта, 28 марта, 5 апреля. В разделе 2 расчета следует отразить обобщенные суммы начисленного и фактически полученного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода, то есть за первый квартал, полугодие, девять месяцев и год.

При этом если налоговый агент выплачивал физическим лицам в течение налогового периода доходы, облагаемые по разным ставкам, раздел 2 расчета по форме 6-НДФЛ заполняется для каждой из ставок налога. Наконец, в строках 161 - 166 раздела 2 указываются суммы налога, удержанные за указанные выше периоды (пп. 15 - 20 п. 28 порядка заполнения расчета 6-НДФЛ).

Последние новости

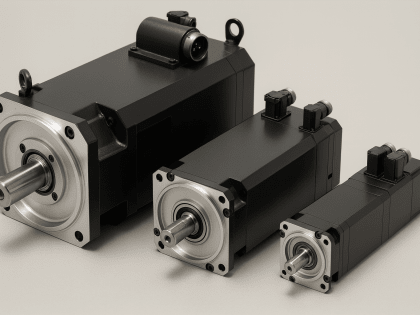

Почему два одинаковых сервопривода стареют с разной скоростью

О скрытых причинах износа, которые не видны в паспорте оборудования

Как продлить срок службы вашего сервопривода: советы от профессионалов

Техника тоже любит заботу — особенно точная и дорогая

Как оформить виртуальную кредитную карту быстро и без лишних хлопот

От выбора банка до настройки онлайн-платежей — разберитесь, как создать цифровую карту, защитить свои средства и эффективно управлять финансами в интернете.

Пошаговое руководство: как грамотно оформить первый микрозайм

Как взять кредит с умом и не пожалеть об этом спустя пару месяцев